Progi podatkowe w 2025 roku w Polsce

Progi podatkowe to podstawowy element systemu fiskalnego – określają, ile podatku zapłacisz w zależności od wysokości Twoich ubiegłorocznych dochodów. W naszym najnowszym poradniku przyglądamy się aktualnym progom podatkowym obowiązującym w 2025 roku oraz analizujemy, jakie zmiany zaszły w ich strukturze. Jeśli chcesz mieć pewność, że Twoje rozliczenia są zgodne z obowiązującymi przepisami – ten artykuł jest dla Ciebie.

Progi podatkowe w 2025 roku – Formy opodatkowania

Zgodnie z aktualnie obowiązującym prawem podatkowym istnieje cztery metody rozliczeń z urzędem skarbowym, które obejmują stosowanie ogólnych zasad opartych na skali podatkowej, opodatkowanie liniowe, ryczałt od przychodów ewidencjonowanych oraz rozliczenia na podstawie karty podatkowej.

Progi podatkowe – Skala podatkowa 2025

W Polsce system opodatkowania dochodów osób fizycznych jest regulowany przez ustawę o podatku dochodowym. W tym systemie obowiązują określone progi podatkowe, które ustalają poziomy dochodów decydujące o wysokości stawki podatkowej należnej od podatnika. W kraju przyjęto progresywny system podatkowy, który zakłada, że z wyższym dochodem rośnie również obciążenie podatkowe. Takie rozwiązanie ma na celu większe obciążenie osób o wyższych dochodach, podczas gdy te z niższymi dochodami płacą niższe podatki – jest to praktyka stosowana globalnie.

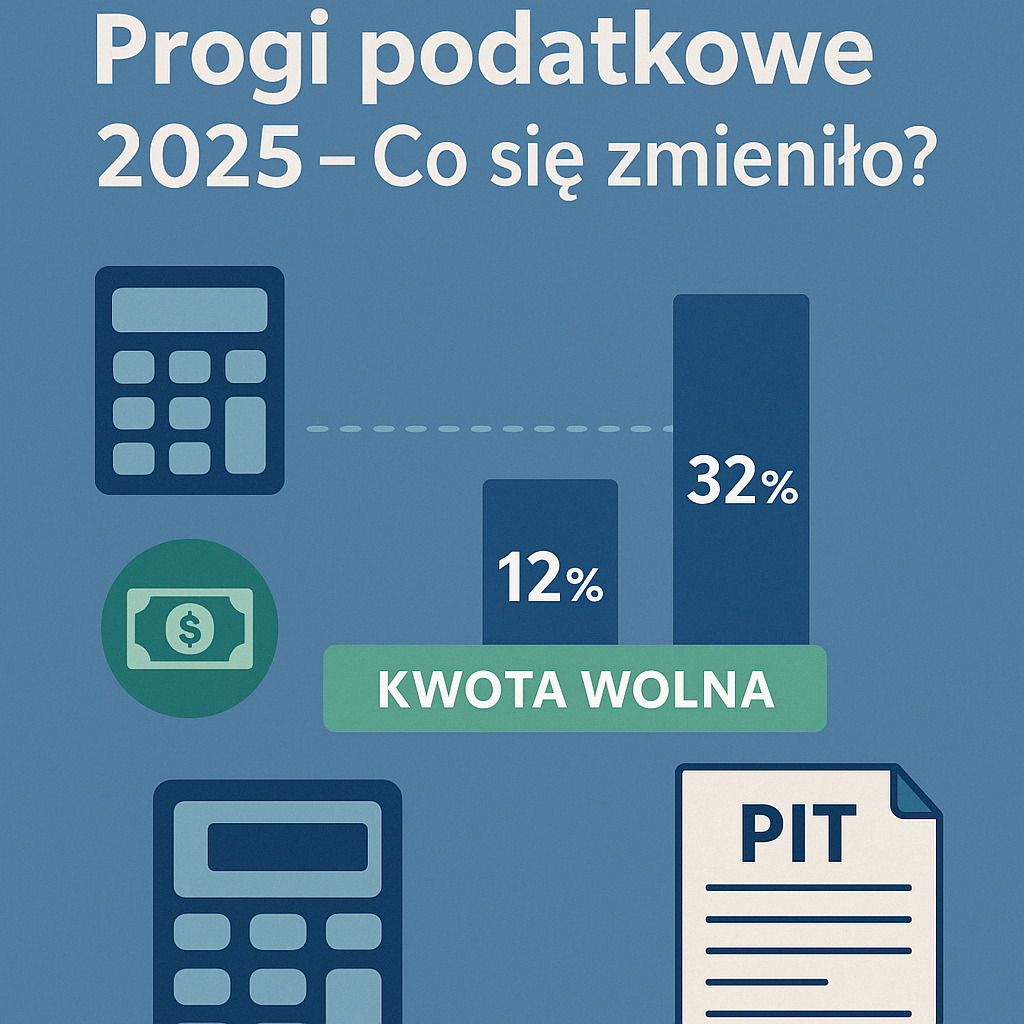

Aktualnie w Polsce funkcjonują dwa progi podatkowe: pierwszy wynosi 12% i dotyczy osób z rocznym dochodem nieprzekraczającym 120 000 zł, z uwzględnieniem kwoty zmniejszającej podatek. Drugi próg wynosi 32% i obejmuje tylko tę część dochodu, która przekracza wspomniany próg.

Kwota wolna od podatku PIT

W 2025 roku wysokość kwoty wolnej od podatku ustalono na poziomie 30 000 złotych. Przysługuje podatnikom, którzy dokonują rozliczenia według skali podatkowej. Wiąże się z koniecznością złożenia deklaracji PIT-26 lub PIT-37. Z tego zwolnienia mogą korzystać osoby zatrudnione na podstawie umów o pracę, umów zlecenia oraz umów o dzieło, a także niektórzy przedsiębiorcy. Osoby, które wybrały opodatkowanie w formie podatku liniowego lub ryczałtu, nie są uprawnione do korzystania z tej kwoty wolnej od podatku.

Jeżeli dochód w ciągu roku nie przekracza 30 000 złotych, podatek nie jest naliczany. W przypadku dochodów w przedziale od 30 001 złotych do 120 000 złotych podatek wynosi 12% od sumy przekraczającej 30 000 złotych. Dochody przewyższające 120 000 złotych podlegają opodatkowaniu w wysokości 10 800 złotych za dochody do 120 000 złotych, a powyżej tej kwoty stosuje się stawkę 32%.

Niezależnie od tego, czy podatek jest należny, czy nie, zobowiązanie do złożenia rocznej deklaracji podatkowej pozostaje. Obowiązek ten dotyczy wszystkich podatników, nawet jeśli ich dochód nie przekracza kwoty 30 000 złotych.

Specjalne zasady obowiązują osoby poniżej 26. roku życia, korzystające z ulgi dla młodych. W ich przypadku, jeśli przychód nie przekracza 85 528 złotych, zwolnieni są nie tylko z obowiązku odprowadzania podatku, ale również z obowiązku składania deklaracji podatkowej.

Kogo dotyczą progi podatkowe?

Progi podatkowe dotyczą głównie osób rozliczających się na zasadach ogólnych, w tym zatrudnionych na umowę o pracę, osoby pracujące na umowach cywilnoprawnych oraz te prowadzące indywidualną działalność gospodarczą, które wybrały tę formę rozliczenia. W przypadku umowy o pracę wynagrodzenie brutto jest obniżane o składki ubezpieczeniowe i podatek dochodowy, a podstawę opodatkowania oblicza się odejmując od dochodu składki i koszty uzyskania przychodu.

Dla umów cywilnoprawnych, które nie obejmują ubezpieczenia społecznego, stosuje się podobne zasady opodatkowania, z tym że koszty uzyskania przychodu wynoszą 20% (lub 50% przy cesji praw autorskich), a dochody są łączone z innymi i opodatkowane według stawek 12% lub 32%.

Jednoosobowa działalność gospodarcza oferuje możliwość wyboru między skalą podatkową (stawki 12% i 32% po przekroczeniu drugiego progu podatkowego), podatkiem liniowym (19%) oraz ryczałtem od przychodów ewidencjonowanych (stawki od 2 do 17%).

Wybór metody opodatkowania powinien uwzględniać zarówno osiągane przychody, jak i koszty ich uzyskania, przy czym ryczałt może być korzystny przy stabilnym dochodzie i niskich kosztach, a podatek liniowy przy planowaniu wysokich zysków.

Drugi próg podatkowy 2025 a wspólne rozliczanie się z małżonkiem

Rozliczanie wspólne z małżonkiem to opcja, która może przynieść korzyści finansowe, zwłaszcza gdy jedno z osób w związku ma znacznie wyższe zarobki i przekracza drugi próg podatkowy. Korzystając z tej metody, możliwe jest zastosowanie niższej stawki podatkowej, 12%, nawet jeśli łączne dochody pary są wysokie. Mechanizm ten polega na sumowaniu dochodów obu osób, a następnie podzieleniu ich na dwie równe części. Dzięki temu każdy z małżonków jest traktowany podatkowo tak, jakby zarabiał tylko połowę tej kwoty.

Jeżeli suma ta nie przekracza 120 000 zł, wówczas cały dochód podlega opodatkowaniu według stawki pierwszego progu podatkowego, bez względu na indywidualne zarobki każdego z małżonków.

Należy jednak pamiętać, że wspólne rozliczenie jest możliwe tylko, gdy małżeństwo istnieje przez cały rok podatkowy i obowiązuje między małżonkami wspólność majątkowa. Decyzja o wspólnym rozliczeniu jest podejmowana w ramach zeznania rocznego, nie można jej zastosować w trakcie roku do obliczania zaliczek na podatek dochodowy. Wycofanie się ze wspólnego rozliczenia skutkuje koniecznością rozliczania się każdego z małżonków indywidualnie, zgodnie z jego dochodami i obowiązującą skalą podatkową.